Tributação ‘come-cotas’: MP torna fundos menos apetitosos

Para aumentar a arrecadação sem tributar os mais pobres, governo muda as regras de fundos e deixa grande parte deles menos atraentes aos investidores. É melhor digerir o novo imposto ou partir para outras alternativas?

Medida provisória equipara tributação em fundos abertos e fechados (Crédito: Istockphoto)

Por Jaqueline Mendes

Investidores que engordaram suas aplicações em fundos isentos de impostos nos últimos anos terão de passar, se depender da vontade do governo, por uma dieta restritiva de rentabilidade. Isso porque o governo federal publicou dias atrás a Medida Provisória 1.184, que equipara as regras tributárias entre fundos fechados e abertos. Na prática, as novas normas estabelecem aos fundos fechados uma dinâmica de tributação periódica denominada de “come-cotas”, já existente nos fundos abertos. Tradicionalmente utilizados para multiplicar o patrimônio de pessoas muito ricas, as onshore, como são popularmente conhecidos estes fundos, só recolhem Imposto de Renda quando são liquidados. Ou seja, a tributação pode levar anos para ser aplicada, já que geralmente os valores não são resgatados e a estratégia comum é reinvestir os lucros.

A MP do governo precisará ter o endosso do Congresso até dezembro para não perder a validade e voltar a ser o que era a partir de 2024. Mas, por enquanto, os fundos de investimento fechados estão sujeitos à tributação periódica, pela alíquota de 15%, independentemente da classificação do fundo prevista na legislação tributária e na regulamentação da CVM e da composição da sua carteira.

A exceção fica por conta dos fundos de curto prazo cuja alíquota é de 20%. São as mesmas regras dos fundos abertos vigentes no Brasil desde 2005.

Pelas novas regras, vai incidir recolhimento do Imposto sobre a Renda Retido na Fonte (IRRF) no ato da amortização, resgate ou alienação de cotas, ou de distribuição de rendimentos, se ocorrerem antes da data de incidência da tributação periódica. Uma alíquota adicional, nesse caso, será aplicada até atingir as taxas já estabelecidas na legislação para investimentos financeiros, que variam de 22,5% a 15%, de acordo com o prazo da aplicação.

Segundo o novo entendimento, alguns fundos teriam manutenção da isenção, isso porque eles são vistos como importante para a evolução da economia. São eles os que atendem o agronegócio e o mercado imobiliário.

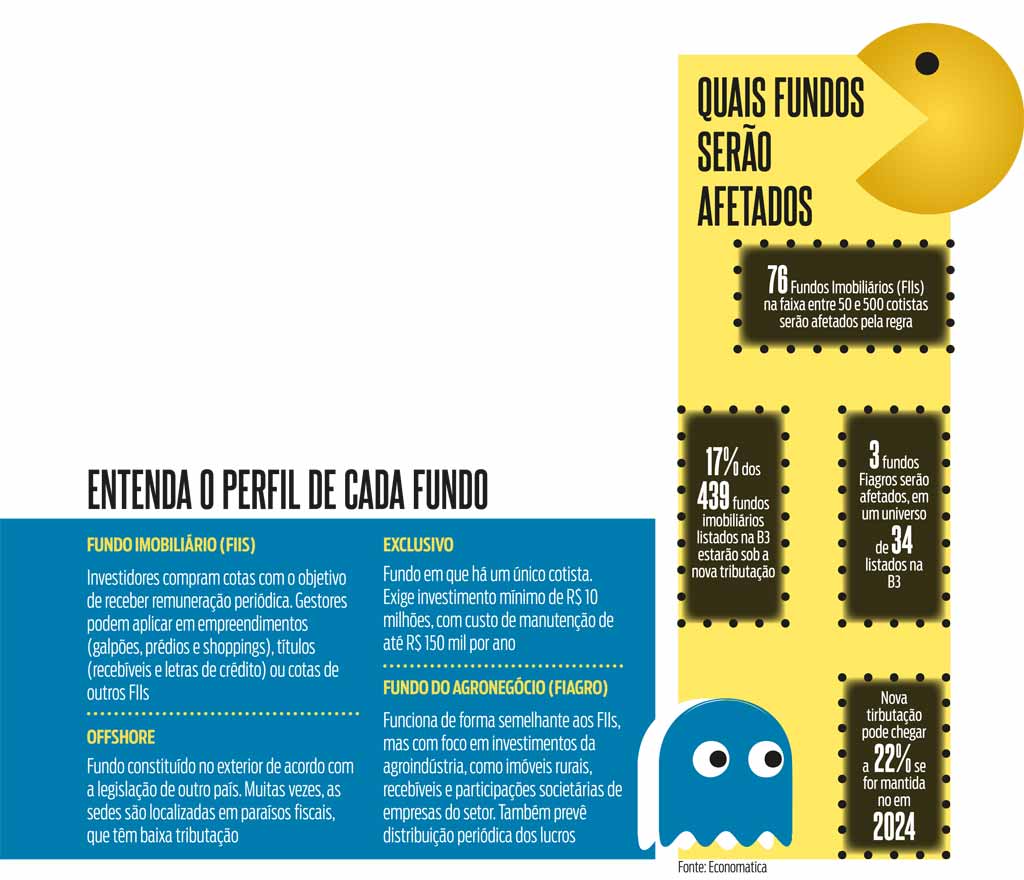

A diferença, no entanto, reside no porte. Até então, fundos com mais de 50 cotistas nessas áreas não seriam tributados. Pela nova regra a cota mínima para não pagar imposto fica em 500.

Quando anunciou o programa, o ministro Fernando Haddad afirmou que a medida diminuiu a possibilidade de manipulação do fundo, já que um número pequeno de cotas pode abrigar, por exemplo, apenas uma família.

Levantamento da Economatica, empresa de informações financeiras, aponta que 76 FIIs (voltada à empreendimentos imobiliários) passarão a pagar impostos, já que estão na faixa entre 50 e 500 cotistas. Isso representa 17% dos 439 fundos imobiliários listados atualmente na B3, a Bolsa de Valores de São Paulo. Em relação aos Fiagros (voltado ao agronegócio) só três fundos serão afetados, em um universo de 34 listados na B3, ou 9% do total. Para o levantamento, a Economatica considerou apenas os fundos com um volume mínimo de negociação.

A inciativa do governo, pelos cálculos da equipe econômica, pode gerar uma arrecadação de R$ 3,21 bilhões ainda em 2023. Os recursos serão utilizados para compensar a perda de receitas decorrente do aumento do limite de isenção o IRPF, em vigor desde 1º de maio.

Em 2024, este montante tem previsão para chegar em R$ 13,28 bilhões. A expectativa é arrecadar outros R$ 3,51 bilhões em 2025 e de aproximadamente R$ 3,86 bilhões para o ano de 2026, somando R$ 23,8 bilhões.

Já com o Projeto de Lei que altera a cobrança de IR nas aplicações offshore, que caducou no Congresso em julho, mas deve ser reenviada, a estimativa é de R$ 20,9 bilhões extras no mesmo período.

Futuro

Segundo Haddad, o plano é aproximar o sistema brasileiro de práticas eficientes praticadas em países desenvolvidos. “Estamos olhando para os países da OCDE, para os nossos vizinhos mais desenvolvidos, como é o caso do Chile e da Colômbia, procurando promover justiça social”, disse.

Para a economista-chefe do TC Economatica, Marianna Costa, a alteração da forma de recolhimento do imposto sobre a rentabilidade dos fundos fechados é uma boa notícia porque corrige uma distorção que existe hoje no Brasil, onde este imposto só é recolhido quando há o evento de resgate dos recursos do fundo. Não havendo o resgate, o pagamento deste imposto é postergado e continua a fazer parte dos recursos disponíveis para serem investidos pelo fundo. Na prática isso significa que uns têm mais privilégio que outros, mesmo assumindo riscos equivalentes.

Para quem pensa em escapar da nova tributação, não há alternativas, segundo ela. “Mesmo que a decisão seja encerrar um fundo fechado hoje, no momento da amortização, haverá a necessidade de recolhimento do imposto”, afirmou a economista.

“Na medida provisória vigente, o governo concede um desconto para quem recolher o imposto ainda neste ano, em vez de 15%, a cobrança será de 10%. A partir de 2024, a alíquota do imposto passa a ser de 15% a 22.5% a depender do prazo do investimento, assim como funciona para os fundos abertos.”

Bom, pelo menos até dezembro de 2023, se o Congresso fechar os olhos para as distorções tributárias como fez, deliberadamente, com as offshore.