Cobasi + Petz: conheça a estratégia por trás da fusão que sacudiu o mercado pet

Ricardo Nassar, diretor de operações da Cobasi (à esq.) e Sergio Zimerman, CEO da Petz, que irá presidir o conselho da nova empresa. União traz fôlego na disputa de mercado com os sites que vendem produtos chineses e outros concorrentes (Crédito: Claudio Gatti)

Por Allan Ravagnani

RESUMO

• Fusão das líderes Petz e Cobasi cria empresa com receita de R$ 7 bilhões

• Companhia terá fôlego para enfrentar tanto novos concorrentes quanto grandes predadores

• Consolidação do negócio ainda depende do Cade

• Analistas acreditam não haver impedimento, a não ser eventuais pequenos ajustes

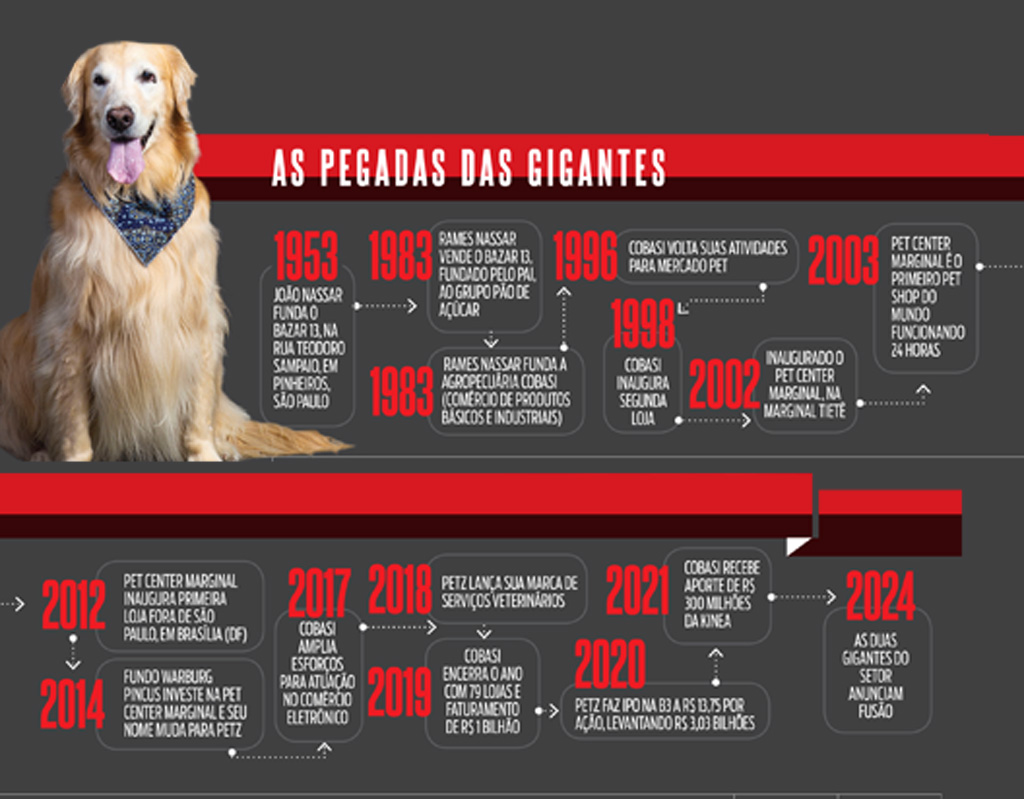

Mesmo com um notável tino comercial, herança de suas raízes libanesas, João Nassar e Chafika Cassis mal poderiam imaginar o futuro grandioso de sua modesta loja de armarinhos quando a inauguraram em 1953, na rua Teodoro Sampaio, no bairro de Pinheiros, em São Paulo. Batizada Bazar 13, a lojinha cresceu, tornou-se uma rede de supermercados e acabou sendo vendida ao Grupo Pão de Açúcar em 1983, desfazendo assim a sociedade entre os nove irmãos, filhos de João e Chafika. E a saga da família não é apenas uma história de sucesso comercial. Ela também é marcada pela diversidade de talentos, como o de Raduan Nassar. Irmão do empreendedor por trás da Cobasi, Raduan é reconhecido como um dos mais brilhantes escritores brasileiros, autor de obras como Lavoura Arcaica e Um Copo de Cólera. Enquanto Raduan se destacava na literatura, o irmão Rames prosperou nos negócios.

• Em 1985, junto dos filhos João, Paulo e Ricardo, ele abriu uma loja voltada para produtos agropecuários: a Cobasi (Comércio de Produtos Básicos e Industriais).

• Com a expertise na venda de ração para gado, porcos e outros animais, foi procurado pela americana Purina para iniciar a venda de alimentos para cachorro.

• A parceria aguçou o faro da família Nassar para o potencial do mercado pet.

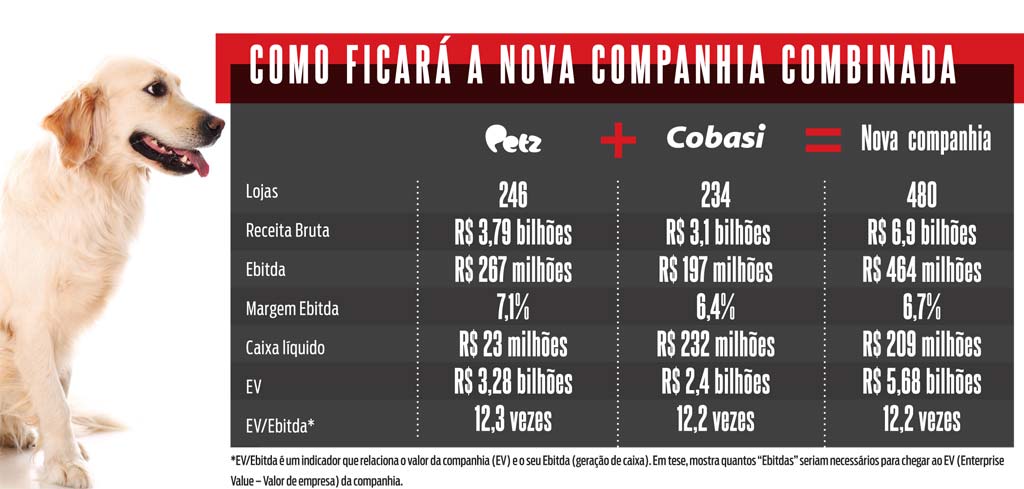

No último dia 19, a empresa anunciou uma fusão com a antiga concorrente Petz, criando um colossal player do setor, com um faturamento previsto de R$ 7 bilhões ao ano e uma rede de 480 megalojas por todo o Brasil.

A Petz, por sua vez, nascera como Pet Center Marginal, nome escolhido por sua localização, em uma das artérias viárias mais concorridas da capital paulista, a Marginal Tietê. Seu fundador é Sergio Zimerman, filho de comerciantes que sempre foi incentivado pelos pais a atuar nessa área.

• Aos 18 anos, começou um negócio de festas infantis, onde fazia bico de palhaço e animação e eventos.

• Ampliou a atuação para um bufê, mas acabou não vingando.

• Na virada do milênio, ele tocava a Super Brasil, uma rede atacadista de alimentos e produtos de beleza, que chegou a ter 600 funcionários.

• Diante dos altos juros e da dificuldade de crédito, foi à falência em 2002.

• Porém, com conhecimento em varejo, alimentação e produtos de higiene, Zimerman decidiu pesquisar o mercado pet com a intenção de produzir xampu para cachorros.

• Mas o mundo animal lhe abriu um horizonte de perspectivas e, no mesmo local da Super Brasil, criou a megaloja Pet Center Marginal, cujo diferencial, além do tamanho, era funcionar 24 horas, com atendimento veterinário.

O sucesso foi tamanho que a empresa alcançou o break-even em apenas nove meses. Em 2014, mudou seu nome para Petz, com a intenção de ampliar o alcance da marca para fora dos limites paulistas. Em outro enorme passo, abriu o capital em 2020 e captou mais de R$ 3 bilhões. Hoje conta com mais de 100 mil investidores e está entre as 50 ações mais movimentadas da bolsa brasileira.

O mercado pet no País cresce acima de dois dígitos por ano desde a pandemia. Em 2023 o setor faturou R$ 69 bilhões, e a expectativa é seguir em crescimento

Em 2021, as histórias de Zimerman e da família Nassar começaram a se cruzar. E agora, após três anos de negociação, chegaram finalmente a um acordo para união dos negócios. O objetivo da fusão, segundo Zimerman, é criar uma empresa com mais fôlego para enfrentar a concorrência:

• além das lojas de bairro,

• cresce com chegada da Petlove,

• de marketplaces como Mercado Livre e Amazon,

• e principalmente e-commerces chineses com distribuição em larga escala e preços competitivos.

Analistas do mercado, de modo geral, avaliaram a proposta como positiva, com expectativa de muitas sinergias.

As negociações para concretizar a fusão foram demoradas, pois esbarravam em três obstáculos:

• o valuation da Petz,

• a governança,

• e a troca das ações na combinação do negócio.

Superadas as divergências, foi firmado que os acionistas de cada uma das empresas vão ficar com 50% do novo negócio.

Na sexta-feira (19), após o anúncio da fusão, os papéis da Petz na B3 tiveram alta de 37,14%, cotados a R$ 4,80. A Cobasi aceitou pagar um valor acima do preço-alvo, que era R$ 3,70 na véspera da fusão, além de R$ 450 milhões em dinheiro aos acionistas da Petz.

Paulo Nassar, atual CEO da Cobasi, será o presidente da nova empresa, enquanto Sergio Zimerman, fundador e CEO da Petz, será o presidente do conselho de administração.

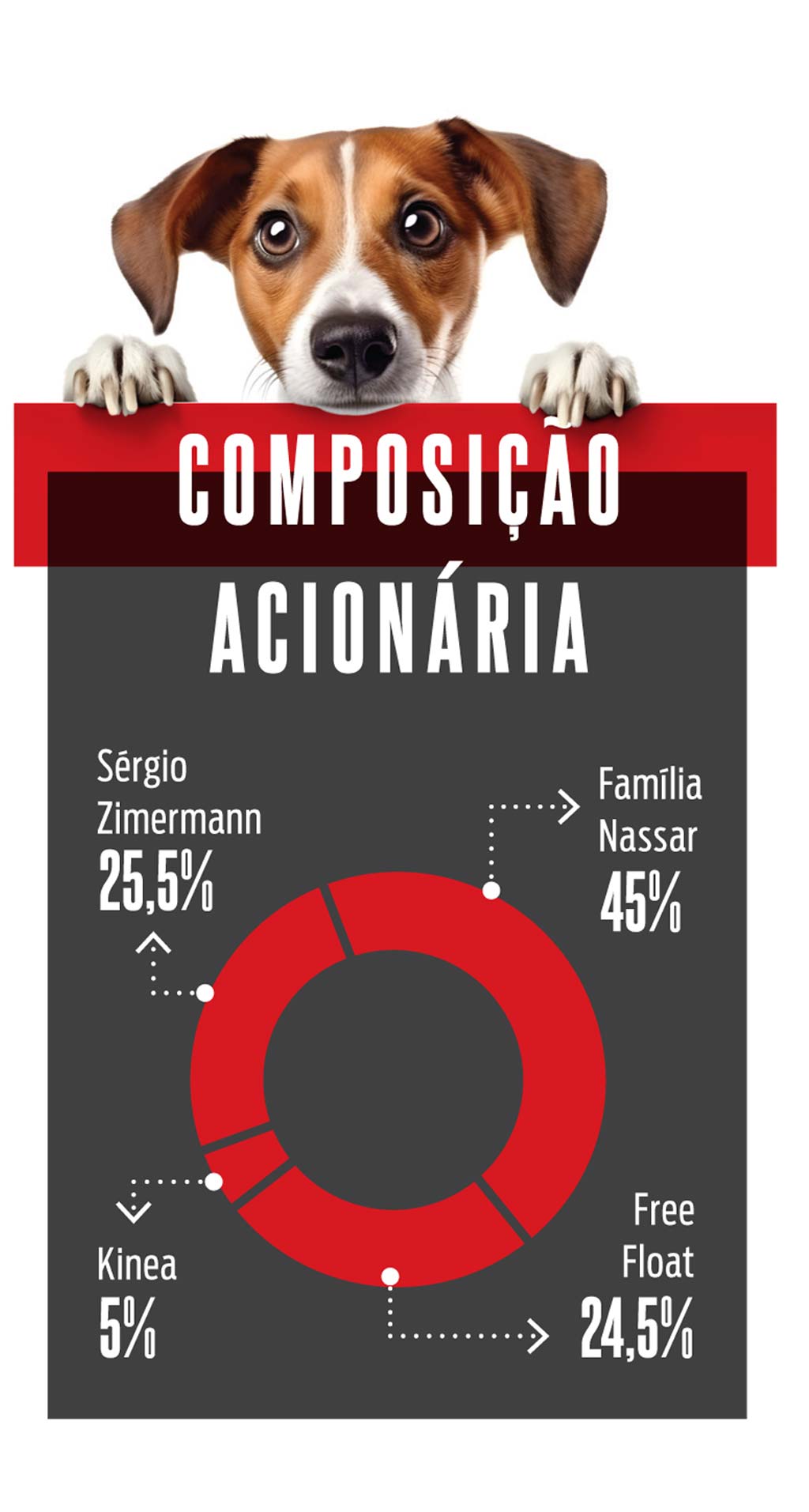

Com a nova composição acionária, Zimerman, que hoje tem 49% das ações da Petz, ficará com 25,5% da nova empresa, enquanto a família Nassar, fundadora da Cobasi, dona de 89% da companhia, terá 45%. O fundo Kinea ficará com 5% e os 24,5% de ações restantes ficarão em free float, negociadas na bolsa.

Zimerman afirmou que pretende explorar as competências de cada empresa e trazer o melhor de ambas para a nova companhia, buscando maximizar a geração de valor.

Entre os principais méritos, a Petz destacou:

• o ganho de escala,

• fortalecimento da omnicanalidade,

• potencialização da estratégia comercial,

• melhor margem de negociação com as indústrias,

• geração de valor via compartilhamento de competências,

• e sinergias e o alto nível de experiência no negócio.

ESPAÇO PARA CRESCER

O mercado pet brasileiro cresceu 14% em 2023, faturando R$ 68,6 bilhões no ano, de acordo com os dados preliminares do Instituto Pet Brasil. Desde 2019, o setor cresce acima de dois dígitos anuais, com um pico de 27% em 2021, ano da pandemia. Para se ter uma ideia da evolução do segmento, o tamanho do setor em 2018 era de R$ 34,4 bilhões, a metade do que foi em 2023. Os pequenos pet shops ainda são responsáveis por 49% do mercado, as megastores por 9,1%, enquanto o e-commerce teve 6,7% de participação. Portanto, há muito espaço para crescimento.

Uma pesquisa de 2023 da consultoria Euromonitor apontou que o número de animais de estimação no Brasil já supera os 168 milhões, um dos maiores do mundo.

São:

• 68 milhões de cães,

• 34 milhões de gatos,

• 42 milhões de aves,

• 22 milhões de peixes ornamentais,

• e outros 2 milhões como coelhos e roedores.

As mudanças culturais e comportamentais estão fazendo com que as pessoas tratem cada vez mais seus pets como membros da família, aumentando significativamente o gasto com cuidados animais.

No mundo dos negócios, sinergias são os ganhos que as duas empresas terão trabalhando em conjunto e unindo esforços. Sendo assim, uma das principais sinergias apontadas com a fusão será a potencialização de benefícios de escala nas negociações com fornecedores.

As sinergias de backoffice também serão significativas, permitindo reduções nos custos gerais e administrativos através do compartilhamento de recursos.

Além disso, cada empresa traz suas forças complementares:

• a Cobasi se destaca pelo atendimento em lojas físicas,

• a Petz tem uma forte presença on-line, reforçando a estratégia omnicanal do grupo.

Outro ponto crucial será a otimização do plano de expansão e abertura de lojas.

Diante de uma grande sobreposição nas localizações atuais das lojas de ambas as empresas, a fusão vai permitir uma revisão estratégica de onde novas lojas deverão ser abertas e quais podem ser consolidadas, evitando a canibalização nas vendas e maximizando a cobertura de mercado.

Os dados de um estudo do JP Morgan indicam que a proximidade geográfica das lojas das duas redes era um desafio, com 22% das unidades da Petz situadas a menos de um quilômetro de uma loja da Cobasi. Aproximadamente 60% das lojas da Petz estão a até três quilômetros de uma da Cobasi, o que ressalta a necessidade de otimização na distribuição geográfica das unidades.

Apesar de ainda não terem sido completamente mapeadas e quantificadas todas as sinergias possíveis, as discussões durante a conferência com analistas e investidores apontam para um potencial significativo.

A expectativa é de que haja um ganho considerável com cross-selling de marcas próprias e serviços, além de melhorias na eficiência logística, que incluem otimização das rotas de e-commerce e de centros de distribuição.

ANÁLISE

A avaliação dos analistas é positiva.

• Ativa Investimentos afirmou que ambas empresas possuem planos de abertura de lojas agressivos e a fusão traz uma economia nesse sentido, visto que, anteriormente, onde abria uma loja da Petz ou da Cobasi, existia a chance de a concorrente inaugurar uma loja próxima. “Com a fusão, essa necessidade competitiva é eliminada”, afirmou a Ativa em relatório.

• A Genial Investimentos apontou que nova companhia terá mais força para enfrentar a competição desenfreada que os cross-borders (vendedores internacionais) e players como Mercado Livre, Amazon e Petlove têm trazido ao canal digital.

• O economista Bruno Corano, da Corano Capital, avaliou que esse segmento tem apresentado uma consolidação semelhante a que ocorreu em outros setores nas últimas décadas, como no bancário e no supermercadista. “Esse tipo de fusão sempre gera economia e otimização. A certeza que a gente tem é que as empresas juntas vão registrar uma otimização de caixa, de performance e custos”, analisou. O especialista também destacou que é um mercado em que todos os indicadores mostram que vai seguir crescendo, mais uma razão para esperar que essas companhias tenham um bom resultado ao longo dos próximos anos.

CADE

A concretização da fusão Petz e Cobasi depende ainda de uma diligência, que deve durar três meses, e da aprovação pelo Conselho Administrativo de Defesa Econômica (Cade). Nessa questão regulatória, a maioria das fontes ouvidas pela DINHEIRO diz não acreditar que o órgão regulador deva se opor à fusão, dada a pulverização no mercado e as sobreposições, que seriam pontuais.

As duas empresas somadas têm hoje cerca de 15% de market share. Por outro lado, alguns remédios podem ser sugeridos, focados principalmente no estado de São Paulo, onde as companhias estão mais concentradas.

Para o advogado Luiz Felipe Rosa Ramos, especialista em direito concorrencial, ainda é cedo para afirmar se o Cade tem ou não condições de reprovar essa fusão. “No entanto, é possível dizer que o órgão está diante de duas empresas relevantes, e deve fazer uma análise mais profunda do que já foi feita em precedentes anteriores, nesse mesmo mercado”, afirmou, citando que a avaliação deve focar em três principais elementos a serem observados com atenção.

• O primeiro, segundo Ramos, é qual seria a concentração do mercado on-line de produtos pet, já que no passado, o Cade verificou que com relação a alguns segmentos digitais, a Cobasi já tinha uma participação relevante.

• O segundo ponto seria o tamanho do mercado físico, ou seja, até onde o consumidor está disposto a procurar uma oferta alternativa para produtos pets. O Cade também já fez essa análise de concentração no âmbito das regiões do País e de alguns municípios. “Em menor âmbito, a operação pode gerar concentrações importantes que podem despertar preocupação, seja para reprovação ou para a imposição de algum remédio, como condicionar a operação à venda de lojas.”

• E, por fim, o órgão deve observar a questão de serviços de cuidados animais. A Cobasi já afirmou no passado que não atua nesse ponto, apenas faz a intermediação entre profissionais de cuidados com os clientes. Mas vale verificar nessa operação de agora, pondera Ramos, se essa intermediação gera algum impacto e se a fusão pode afetar o mercado de cuidados animais.

Outro advogado especializado na área, Leandro Amorim Coutinho Fonseca, sócio do Costa Tavares Paes Advogados, afirmou não ver grande concentração no mercado que seja prejudicial para os consumidores. “É um tipo de movimento que já aconteceu em outros segmentos, como Nestlé e Garoto, Droga Raia e Drogasil, e esses setores continuaram competitivos. Os negócios foram bons para o mercado como um todo”, discorreu.

O espaço deve ficar livre para Petz e Cobasi, juntas, abocanharem um fatia maior do filé desse mercado.