Mercado mundial de material esportivo vive ebulição

Enquanto Nike reina isolada na liderança global entre as fabricantes de materiais para o segmento, marcas como VF-Vans e Skechers ampliam participação em mercado que movimenta US$ 300 bilhões

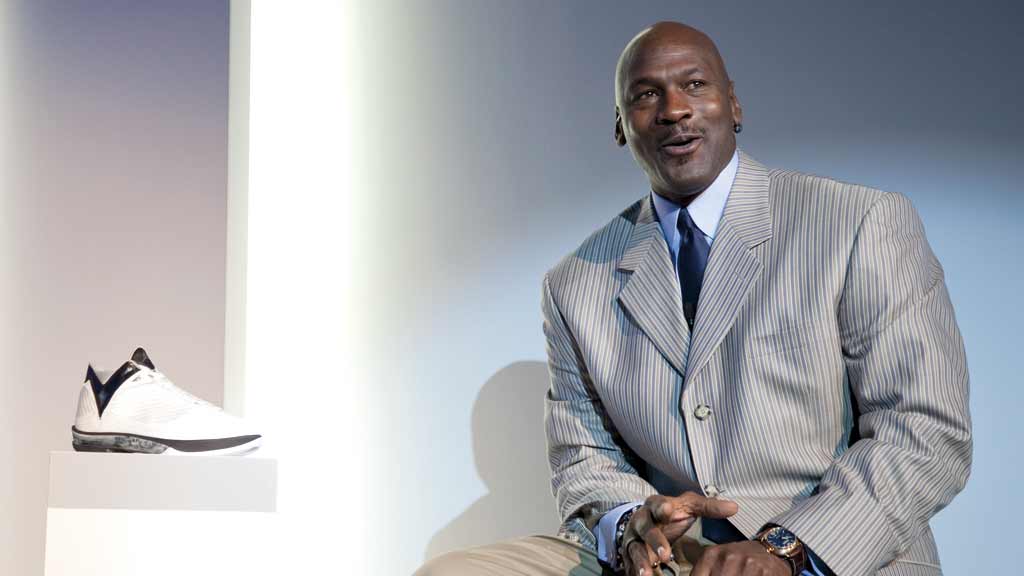

Estrela do basquete mundial, Michael Jordan viu a participação da sua marca no portfólio da Nike crescer de 8%, em 2019, para 11%, no ano passado, com receita de US$ 5,1 bilhões (Crédito: Kelly Kline)

Por Angelo Verotti

RESUMO

• Marcas tradicionais de itens esportivos têm enfrentado crescimento de outras menores

• Analistas acreditam que há um novo estilo de vida: a identificação não se dá só com a prática esportiva

• Faturamento das quatro grandes do segmento continua em acensão

O mercado de materiais esportivos tem se transformado na mesma velocidade com que ganha novas estrelas, fãs e produtos a cada temporada. Seja no futebol, seja no basquete ou em qualquer outra modalidade, a admiração aos ídolos e aos modelos que representam as marcas atravessa gerações. Um segmento que movimentou quase US$ 300 bilhões no ano passado, um terço disso apenas nos Estados Unidos, e que viu mais uma vez a americana Nike nadar de braçada na liderança. Mas chama a atenção a presença de bandeiras como VF-Vans e Skechers no top 5, à frente das tradicionais Under Armour, New Balance, Asics e Mizuno, referências no setor.

“Temos um novo cenário criado pela pandemia, principalmente com o advento do digital, que levou a um faturamento muito alto [US$ 295 bilhões], dos quais US$ 100 bilhões estão concentrados no top 10”, afirmou à DINHEIRO Amir Somoggi, diretor da Sports Value, agência especializada em marketing esportivo e responsável pela pesquisa com base em dados da consultoria McKinsey.

A exemplo dos últimos levantamentos, a supremacia da Nike no mercado se manteve absoluta. A companhia abocanhou US$ 46,7 bilhões do montante, quase o dobro da alemã Adidas, segunda colocada, com US$ 23,6 bilhões.

Ao menos 11% (US$ 5,1 bilhões) do faturamento da Nike foi decorrente do crescimento marca Jordan (tênis, blusão, entre outros), que, em 2019, representava apenas 8% da receita, ou US$ 3,1 bilhões. Na terceira posição apareceu a americana VF-Vans (US$ 11,8 bilhões), seguida em quarto lugar pela também germânica Puma (US$ 8,9 bilhões) e em quinto pela americana Skechers (US$ 7,4 bilhões).

“Os calçados representam 100% das nossas vendas e, em 2024, planejamos introduzir a linha de confecção em lojas Skechers.”

Alexandre Santiago, country manager da Skechers Brasil

Para Somoggi, o bom desempenho de Vans e Skechers está relacionado a um novo comportamento do consumidor, a um novo lifestyle, o que implica no consumo de uma marca mesmo sem a necessidade de prática de uma atividade esportiva relacionada a ela. “O cara compra um tênis da Vans, por exemplo, mas nunca subiu em um skate”, disse ele. “Ou a pessoa adquire um tênis da Asics para caminhada, mas o usa para ir ao shopping.”

Independentemente da finalidade e do produto adquirido, o levantamento mostrou que o faturamento das quatro grandes do segmento, Nike, Adidas, Puma e Under Armour, continuou em ascensão no mundo.

Atingiu US$ 85 bilhões, um aumento de 5% na comparação anual. Dentre elas:

• a Puma foi a que apresentou o maior crescimento, com 28%,

• a Nike teve alta de 5%,

• a Under Armour, de 1%,

• a Adidas computou queda de 1%,

• Já a Vans e a Skechers registraram incremento de 22% e 15%, respectivamente.

“A transformação no mercado de calçados e materiais esportivos reflete a evolução das preferências dos consumidores.”

Pietro Giovanelli, brand manager da Vans

No Brasil a previsão da Skecher é de um crescimento de 22% este ano. A estimativa é de Alexandre Santiago, country manager da marca no País, e reflete um aumento global contínuo apresentado nos últimos cinco anos. “Somos a marca líder mundial em calçados de performance para caminhada (GoWalk) e estamos presentes também nas categorias de calçados para corrida (GoRun), pickleball, golfe e, recentemente, futebol (chuteiras) e basquete”, disse o executivo.

Terceira maior marca de calçados esportivos do mundo, a empresa comercializou mais de 266 millhões de pares no ano passado. “Os calçados representam 100% das nossas vendas e, em 2024, planejamos introduzir a linha de apparel (confecção) com um projeto-piloto em algumas das lojas Skechers”, afirmou Santiago, ao destacar que a Skechers possui mais de 31 categorias de produtos em suas operações pelo mundo e promoveu uma collab com Rolling Stones para calçados casuais esportivos, além de outras personalidades, como o rapper Snoop Dogg.

Na visão do country manager, a posição da Skechers no ranking se deve a três diferenciais:

• investimento em mídia (maior investimento do segmento na TV dos Estados Unidos);

• direto ao consumidor (aproximadamente 5 mil lojas pelo planeta e um ecommerce mais relevante)

• portfólio (processo único de desenvolvimento que traz continuamente novidades tecnológicas e inovadoras).

A Skechers tem apostado em personalidades internacionais e nacionais para divulgar os seus produtos. No exterior nomes como Harry Kane, atacante da seleção da Inglaterra, é o principal embaixador da empresa no futebol. Além disso, os astros do golfe Brooke Henderson e Matt Fitzpatrick; do Pickeball, Tyson MacGuffin e Catherine Parenteau, são patrocinados pela bandeira. “No Brasil, os embaixadores são os treinadores Cau Saad e Rodrigo Ruiz, além do atleta e incluenciador de running Diego Benko”, disse Santiago.

Solidez

A Vans, pertencente ao grupo VF Corporation, também tem muito o que comemorar. Com quase 60 anos de história, a marca fundada na Califórnia sempre esteve ao lado das comunidades do skate e do surfe no cenário internacional, portfólio ampliado com a entrada no snowbord.

No Brasil, além das pranchas na terra e no mar, o movimento se estendeu ao BMX. “Essa transformação no mercado de calçados e materiais esportivos reflete a evolução das preferências dos consumidores. Acreditamos que ouvir os clientes e entender novas formas de solucionar suas dores é a principal chave para o desenvolvimento de uma marca sólida e reconhecida”, disse Pietro Giovanelli, brand manager da Vans.

A bandeira tem apostado na estreita relação com as suas comunidades e em lançamentos para ampliar a participação no mercado nacional. Este ano apresentou dois modelos de tênis para a categoria skate e outros dois para a família UltraRange – VR3 e Neo VR3. “Os produtos da divisão VR3 devem apresentar no mínimo 30% do produto de materiais renováveis, regenerativos e reciclados, um compromisso da Vans para reduzir os impactos para o meio ambiente”, afirmou Giovanelli.

Entre os muitos atletas patrocinados pela Vans, destaques para o skatista Pedro Barros, prata na Olímpiada de Tóquio, e para a surfista Yanca Costa, campeã brasileira.

O grupo VF Corporation é composto por outras marcas que fazem parte do universo esportivo, como Supreme (skate), The North Face (Trekking e Hiking), Timberland (Outdoor Lifestyle) e Ultra (Running).

O conglomerado faturou US$ 11,8 bilhões no ano passado, ainda distante dos US$ 13,8 bilhões computados em 2019, período pré-pandemia. O mercado dos Estados Unidos é responsável por US$ 6,2 bilhões em vendas; a Europa por US$ 3,4 bilhões; Ásia e Pacífico por US$ 1,6 bilhão; e o restante das Américas, que inclui a América Latina, com US$ 627 milhões.